2022-06-11 14:54:15 来源:东方财富 阅读量:12325

2022-06-11 14:54:15 来源:东方财富 阅读量:12325

在今年股票债券市场的剧烈波动下,投资研究广泛涵盖股票,可转债和债券资产的可转债基金的规模和业绩面临压力一些迷你基金寻求基金转型或通过降低管理费来增强产品吸引力

多位业内人士表示,由于可转债市场较小,产品数量较少,可转债基金仍属于小众市场,管理难度介于普通债基和股票型基金之间所以相对于普通债基也设定了较高的管理费率但由于费率远小于产品本身净值的波动,可转债基金投资仍应关注可转债市场本身的估值和潜在回报水平,以获取结构性投资机会

行业最低!部分可转债基金管理费降至0.3%。

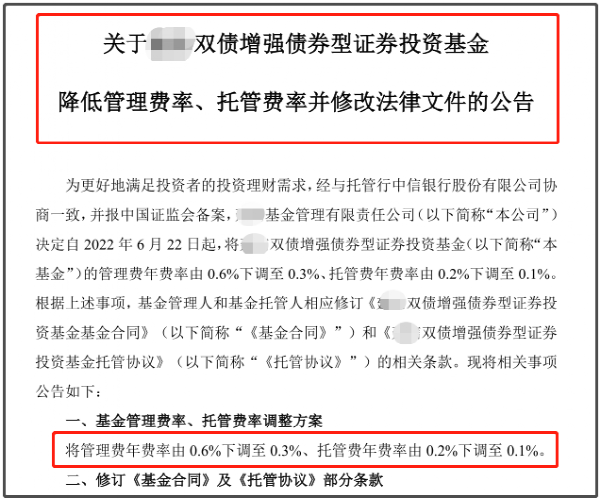

最近几天,北京某基金公司发布公告称,为更好地满足投资者的投资理财需求,经与托管银行协商并报中国证监会备案,公司决定自2022年6月22日起,将旗下一只双债增强基金的年管理费率由0.6%下调至0.3%,年托管费率由0.2%下调至0.1%根据上述事项,基金管理人和基金托管人相应修改基金合同,基金托管协议及本基金的其他相关条款

谈及上述可转债基金降低管理费的现象,上海某公募基金人士表示,今年以来可转债基金和二级债基净值大幅回调此外,证监会41号文提倡设立盈利型基金,对业绩不理想的基金减免管理费因此,一些基金产品暂时降低了管理费率,有利于吸引市场关注

不过,该人士也坦言,债基费率下调一般在30—50BP,对纯债基金的收益率有一定影响,但对可转债基金和二级债基的业绩影响不大另一方面,下调后的费率与行业平均水平基本持平,没有明显优势因此,本次可转债基金的费率下调并不能有效增强其吸引力考虑到该基金规模较小,对管理人收入的影响有限

北京某中型公募基金经理也分析,由于基金目前处于迷你基金状态,费率下调至0.3%,可能是投资方向的转变,比如更类似于普通纯债基金。

在基金经理看来,伴随着债券收益率中枢水平的不断降低,管理费和托管费对基金投资业绩的影响变得更大降低这类基金的管理费,可以在一定程度上增强产品的吸引力此外,低费率有利于改善投资者的投资体验

从目前可转债基金的费率结构来看,截至6月11日,全市场62只可转债基金的平均管理费率为0.76%,高于纯债基金0.31%,短债基金0.28%,一级债基0.46%,二级债基0.61%,指数债基0.18%的平均水平,是债券基金中管理费率最高的。

从结构上看,目前0.7%管理费的可转债基金最多,达到26只,基金数量占比42%,目前管理费在0.6%以下的基金只有7只,占比11.29%兴可转债的管理费最高,达到1.3%,与股票型基金不相上下,但这只基金今年以来亏损近10%,超过该类型基金今年以来的平均跌幅

谈及上述债基市场的费率结构,上述北京中型公募基金经理表示,根据风险收益特征,短期债,中长期纯债,一级债,二级债,可转债基金的波动性依次增大,其中可转债基金的波动性会相对接近股票型基金,管理费介于债券型基金和股票型基金之间从管理难度来看,可转债基金涉及股票,可转债和债券等,而且研究和操作的复杂度比较高所以产品设计也设定了比普通债基更高的管理费率

上述沪上公募投资者也表示,由于可转债市场较小,可转债基金数量较少,这类产品一般作为阶段性投资工具同时,可转债基金净值波动较大,管理费率对业绩影响较弱但费率的下调可能会影响其他管理人的定价,因此可转债基金保持了相对较高的管理费率

刻度压力

可转债投资仍面临高估值的困境

事实上,伴随着今年以来股债市场的剧烈波动,今年上半年可转债基金整体面临规模和业绩的压力。

数据显示,截至6月10日,58只可转债基金今年以来的平均收益为—7.65%跌幅超过10%的可转债基金多达28只,亏损最多的可转债跌幅达20.5%,与股票型基金的亏损不相上下

从基金规模来看,今年一季度上述基金管理规模为1089.65亿元,较去年末减少174.52亿元,规模缩水13.81%,同期小微基金数量也达到23只,占比37.1%,接近四成。

多位业内人士认为,尽管今年上半年有所调整,但可转债市场仍处于贵的阶段,可自下而上挖掘债券的结构性机会。

博时基金混合资产投资部投资总监助理兼基金经理邓新宇表示,可转债目前处于高价高估值的局面在股市没有走出上升趋势之前,要关注结构性交易机会第一,要多关注灵活性高,波动性大的可转债,可以充分发挥可转债的特性,在反弹时带来更大的收益另一方面,在估值不便宜的时候,要抓住权益类市场的结构性机会,包括某些风格,板块以及疫情回暖带来的机会

邓新宇坦言,可转债的波动性大于纯债考虑到可转债市场最近几年来发展迅速,发行主体数量多,涉及各行各业,投资难度加大

上述北京中型公募基金经理也表示,可转债类似于纯债+期权的组合,既有票息收益,又有衍生品的特性今年上半年权益市场大幅下跌,是可转债下跌的主要因素目前,可转债仍处于昂贵阶段而股票中只有大量的可转债,不同品种的估值不一样除此之外,还有很多种类的可转债值得挖掘

不过,短期内不少业内人士并不看好可转债市场。

上述上海公募投资者认为,去年可转债市场的活跃主要是基于标的股票价格较高,可转债成为股票替代品,因此无论是可转债基金还是二级债基都会大量配置可转债从今年的情况来看,短期内可转债市场再度活跃的可能性不大

北京某公募基金投资研究员也表示,整体来看,可转债市场的风险收益比或性价比较过去几年有所下降,主要是因为过去一段时间可转债的溢价率有系统性的提高,溢价率或估值水平的提高意味着潜在收益的降低。

高溢价率导致可转债市场缺乏系统性,因此未来可转债投资需要更加注重自下而上的债券挖掘,以把握市场中的结构性机会,这也对可转债投资者提出了更高的要求该公募基金投资研究员表示

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

《时间旅行者的妻子》

《时间旅行者的妻子》 浜辺美波新剧《白色医

浜辺美波新剧《白色医 《黑客帝国4》曝特辑

《黑客帝国4》曝特辑 《幸福生活》开机 陈

《幸福生活》开机 陈 国漫《哪吒:灵珠重生

国漫《哪吒:灵珠重生 跨界合作!张震携手华

跨界合作!张震携手华 黄渤晒文联代表大会合

黄渤晒文联代表大会合 《超能一家人》曝特辑

《超能一家人》曝特辑 梅姨在《不要抬头》片

梅姨在《不要抬头》片 Dior新餐具将法式

Dior新餐具将法式